Los Fondos de Aseguramiento agropecuario y rural: la experiencia mexicana en el mutualismo agropecuario y sus organizaciones superioresAGRÍCOLAS

Raúl Lases Zayas. Director General LatinRisk SA de CV. México

En México, durante los últimos 20 años, se ha venido gestando una exitosa experiencia de seguro agropecuario a través de mutualidades, en su mayoría integrada por pequeños y medianos productores del campo. Su permanente trayectoria ascendente, en términos de volumen de operaciones y de excelentes resultados técnicos, han llamado la atención de diversos organismos internacionales (Banco Mundial, Banco Interamericano de Desarrollo, CEPAL*) que han referido el caso de los Fondos de Aseguramiento como una experiencia que debe ser estudiada como un potencial arreglo institucional viable de ser replicada en otros países de ingresos medios y bajos para llevar el seguro agrícola a productores de pequeña escala, en razón de que sus características autogestionarias son idóneas para fomentar la cultura del seguro.

* Comisión Económica para América Latina y el Caribe.

Antecedentes

La fórmula de los Fondos de Aseguramiento tiene como antecedente directo una experiencia organizativa propia de un grupo de productores agrícolas del noroeste del país que a finales de los años setenta del siglo pasado se agruparon voluntaria y solidariamente para la protección de los riesgos propios de su actividad.

Lo hicieron en respuesta a las ineficiencias del servicio que recibían y de la oportunidad de obtener una sinergia con otros servicios que por esa época también empezaron a manejar: Crédito y Asistencia Técnica. El Seguro agrícola que ofrecieron a sus integrantes no tuvo un reconocimiento de las autoridades en la materia ni el respaldo del reaseguro, por lo que no fue sostenible en el tiempo, pero por varios años tuvieron buenos resultados y quedó como una demostración de que los productores mediante un proceso de autogestión tenían la capacidad de administrar directamente los riesgos agropecuarios. Esta experiencia dejó sembrada la semilla que en su esencia fue recogida posteriormente por otros grupos organizados que reclamaron al gobierno mexicano el permiso para constituir organismos de seguros que habían mostrado se adaptaban a sus características.

Regulación y organización interna

El inicio formal de los Fondos de Aseguramiento data de 1988, pero en ese entonces su regulación se constituyó como una excepción de la legislación vigente y se materializó en una disposición administrativa de la autoridad mexicana en la materia, la Secretaría de Hacienda y Crédito Público (SHCP). Con el correr de los años y la evolución e importancia que fue tomando esta experiencia, surgió la necesidad de que esa disposición inicial se transformara en un documento de bases generales y posteriormente de reglas generales emitidas por la misma autoridad. Fue hasta el año 2005 que ante la propuesta de los propios interesados y con el respaldo del poder legislativo se promulga la Ley de Fondos de Aseguramiento Agropecuario y Rural, que les otorgó personalidad jurídica propia y que actualmente regula su constitución, funcionamiento y operación.

Los Fondos de Aseguramiento han probado ser un medio adecuado para integrar a los productores rurales de México a una cultura de la administración de riesgos por conducto de la autogestión.

Distinciones importantes con respecto a otras mutualidades de seguro agrícola en otros países, es que los Fondos de Aseguramiento tienden a ser pequeños y medianos, a diferencia de las grandes mutualidades que pueden encontrarse en otros mercados, y por otro lado que los Fondos cuentan con una regulación legislativa especial que toma en cuenta sus características propias y por tanto establece ordenamientos jurídicos distintos a las aseguradoras conformadas como sociedades anónimas.

Operación de Fondos de Aseguramiento

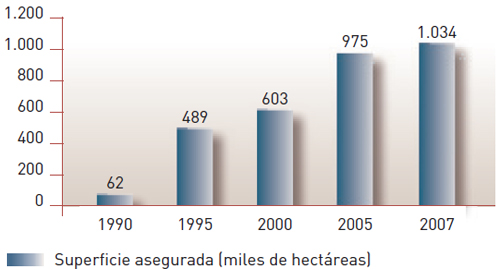

Seguro agrícola 1990-2007. Superficie asegurada

Se ha constatado que la Ley de Fondos de Aseguramiento Agropecuario y Rural ha venido a dar un nuevo impulso a los Fondos: abriendo opciones de participación al sector privado mediante el desarrollo de un mercado privado de reaseguro con empresas nacionales y del exterior, que pueda complementar el servicio público en la materia y terminando su monopolio; estableciendo nuevos tipos de coberturas; formalizando organizaciones de segundo nivel de los Fondos de Aseguramiento; estipulando políticas de fomento y otorgándoles personalidad jurídica propia, entre otras disposiciones trascendentes.

La integración, estructura y funcionamiento de los Fondos de Aseguramiento responden a las regulaciones previstas en la Ley especial para estas figuras. En términos generales corresponden al esquema de mutualidades, donde la máxima autoridad es la asamblea general de socios, cuentan con un consejo de administración y un consejo de vigilancia, así como un gerente con estructura técnica y administrativa, ajustada al tamaño de sus operaciones.

En su funcionamiento están obligados, como todo organismo de seguros, a desarrollar todas las actividades inherentes al aseguramiento en sus fases de programación, suscripción y siniestros. Como parte de ello es su obligación integrar reservas técnicas y contratar reaseguro. En este caso la Ley establece un mecanismo sui generis para el reaseguro pues los Fondos están obligados a respaldar con reaseguro el total de sus responsabilidades que no puedan cubrir con reservas técnicas u otros recursos propios. El reaseguro que hasta ahora se ha manejado es del tipo Stop Loss o de exceso de pérdida sobre el resultado de su cartera en un ciclo agrícola o ganadero, aunque la Ley permite ahora el reaseguro proporcional, u otros esquemas combinados.

De sus remanentes financieros una cuarta parte, es decir el 25% se debe aplicar a una reserva técnica acumulativa destinada exclusivamente al pago de siniestros, un 70% al Fondo Social de la organización y un 5% a otros fines.

La revisión de casos particulares de Fondos de Aseguramiento y la información obtenida mediante entrevistas y consultas, permitió constatar la forma efectiva en que desarrollan su función, a la vez que existe un extenso mosaico de modalidades en su integración y operación.

Resultados

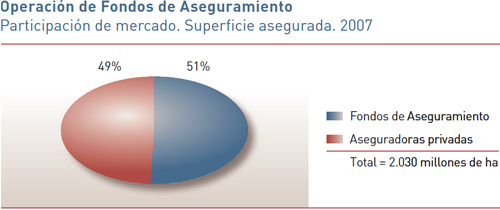

El cuanto al análisis del historial de operaciones de los Fondos de Aseguramiento se ha encontrado un crecimiento constante en su cobertura de riesgos agropecuarios durante el período de estudio que va del año 1990 hasta el 2007, cuando los Fondos alcanzaron ya a representar el 51% y el 28% de participación en el mercado de los seguros comerciales agrícola y ganadero respectivamente. La suma total de sus responsabilidades aseguradas ascendió en ese año a la cifra de 24.000 millones de pesos (por arriba de los 2.000 millones de dólares). El número de Fondos que en ese 2007 reportaron operaciones ascendió a 277, misma cantidad de Fondos con contrato de reaseguro.

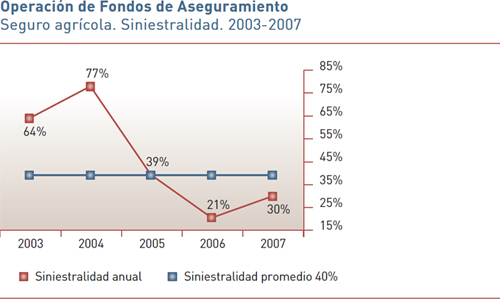

Los índices históricos de siniestralidad de los Fondos de Aseguramiento son los más bajos del mercado. Para el período de 1990 a 1999 el promedio anual general fue 57%, y para el período de 2003 a 2007 la siniestralidad es de 40% en el seguro agrícola y de 21% para el seguro ganadero. (Para los años faltantes no se contó con información oficial pero se conoce que se mantuvo en niveles muy adecuados).

Un análisis de la siniestralidad de los Fondos por tamaño, por ubicación regional y por otro tipo de segmentación, no reflejó una diferenciación significativa en el seguro agrícola, y para el caso ganadero el número insuficiente de Fondos en algunos segmentos no permite ser asertivo pero en general los resultados, independientemente de los segmentos considerados, son bastante aceptables. Esto guarda relevancia en cuanto a demostrar la viabilidad y capacidad de adaptación de los Fondos de Aseguramiento como figura mutualista, independientemente de sus heterogéneas conformaciones u orientaciones.

El éxito de los Fondos de Aseguramiento se hace evidente tanto en el crecimiento de operaciones como en sus resultados técnicos y financieros.

Los Fondos de Aseguramiento en operación durante el año 2007 muestran, para el programa en su conjunto, que sus coberturas de riesgos son diversificadas en tipos de cultivos y especies animales, con alta predominancia, en el ramo agrícola, de los cultivos básicos y oleaginosas, y en el ramo ganadero las especies más comunes son bovinos y porcinos.

| Estado | Cabezas 4.106.642 |

|---|---|

| Sonora | 2.367.787 |

| Chihuahua | 469.359 |

| Coahuila | 449.867 |

| Estado de México | 354.311 |

| Nuevo León | 327.063 |

| Nayarit | 52.630 |

| San Luis Potosí | 33.000 |

| Tamaulipas | 20.132 |

| Tabasco | 10.145 |

| Guanajuato | 5.227 |

| Chiapas | 4.366 |

| Campeche | 3.712 |

| Jalisco | 3.677 |

| Puebla | 3.571 |

| Durango | 1.795 |

Otro aspecto revisado es el interés mostrado por tres grandes compañías de reaseguro de categoría mundial por operar directamente con los Fondos de Aseguramiento y ofrecerles su respaldo financiero. Una de esas compañías desarrolla operaciones de reaseguro directamente con Fondos desde 2006, de modo que ha consolidado una cartera significativa con buenos resultados. Asimismo, en el ámbito nacional las aseguradoras privadas que trabajan el ramo agropecuario han también intentado y concretado, al menos en el caso de una de las compañías, vincularse con los Fondos a través del reaseguro. La información también revela que el servicio de reaseguro prestado a los Fondos por empresas públicas o privadas ha sido viable y redituable financieramente.

Distribución y dimensión

Los Fondos de Aseguramiento observan una extensa distribución geográfica pues alcanzan una presencia en el 84% de los estados o entidades federativas del país, aunque con elevada concentración en el norte y aun con limitada presencia en la región sur.

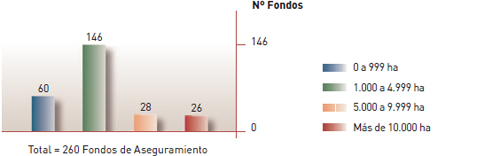

En cuanto a su dimensión, una de las diversas formas en que se ha medido el tamaño de los Fondos ha sido conforme al parámetro dado por el volumen de unidades físicas aseguradas. Para tal efecto se establecieron rangos de hectáreas y cabezas aseguradas y se determinó el número de Fondos por rango. Para el caso del seguro agrícola el resultado muestra que en los rangos de menor superficie se concentra el mayor número de Fondos. El 56% de los Fondos operaron se encuentran, con cifras del 2007, dentro de rango de superficie asegurada que va de 1.000 a menos de 5.000 hectáreas. En un segundo nivel se encuentran los Fondos que representan un 23% y que aseguraron menos de 1.000 hectáreas en el año. Los Fondos que aseguraron entre 5.000 y menos de 10.000 hectáreas ocuparon una proporción del 11%, y los de más de 10.000 hectáreas el 10%. En el caso del seguro ganadero, igualmente el mayor número de Fondos se concentró en los rangos inferiores en cuanto a volumen de aseguramiento.

Operación de Fondos de Aseguramiento

Seguro agrícola. Número de Fondos por rangos de superficie. 2007

| Estado | Número Fondos 260 | Superficie (ha) 1.034.342 |

|---|---|---|

| Sinaloa | 66 | 299.814 |

| Tamaulipas | 51 | 195.833 |

| Sonora | 30 | 168.406 |

| Chihuahua | 9 | 94.961 |

| Guanajuato | 22 | 56.813 |

| Morelos | 3 | 37.856 |

| Hidalgo | 8 | 24.645 |

| Baja California | 4 | 23.527 |

| Campeche | 3 | 22.894 |

| Jalisco | 13 | 15.739 |

| Michoacán | 7 | 15.481 |

| Nayarit | 10 | 14.956 |

| Coahuila | 7 | 11.634 |

| Durango | 3 | 10.125 |

| Chiapas | 2 | 7.452 |

| Tlaxcala | 2 | 7.446 |

| Veracruz | 2 | 6.688 |

| Baja California Sur | 2 | 5.880 |

| Puebla | 5 | 5.792 |

| Nuevo León | 3 | 2.999 |

| San Luis Potosí | 2 | 1.625 |

| Colima | 2 | 1.340 |

| Zacatecas | 1 | 1.051 |

| Querétaro | 2 | 935 |

| Oaxaca | 1 | 450 |

Organismos integradores

Los Organismos Integradores (OI) de Fondos de Aseguramiento son figuras jurídicas creadas por la Ley de 2005 y están llamadas a ser un eslabón superior de la cadena de valor del seguro agropecuario operado por los Fondos. Estos OI son asociaciones de Fondos que se pueden constituir a nivel local, estatal y nacional.

Las funciones que la Ley les asigna a los OI son de gran trascendencia (para el contenido de la Ley se tomó en cuenta el parecer de los representantes de los Fondos), van desde actividades de asesoría, capacitación y prestación de servicios diversos, hasta la función de seguimiento de operaciones de los Fondos y ser el conducto para informar a la autoridad (SHCP) de dicha labor. Esta última función corresponde a un esquema de supervisión delegada de la autoridad, que se basa en la participación de los propios Fondos a través de su órgano de segundo nivel. La Ley buscó reproducir el esquema de autocontrol que existe con resultados probados en la operación de cada Fondo, dado su carácter mutualista, y llevarlo a un nivel superior, en el que el autocontrol se da a través de sus OI y éstos como enlace con la autoridad.

El estudio y conocimiento obtenido de los casos de Organismos Integradores ha dejado patente el gran avance cuantitativo y cualitativo logrado en solo dos años. En 2006 se integró el OI nacional que a la fecha agrupa a 13 OI estatales, y la información derivada de las entrevistas y consultas llevadas a cabo nos muestran que los OI cuentan ya con estructuras técnicas para el desarrollo profesional de sus actividades. Asimismo, que en 2007 desarrollaron ya la prestación de diversos servicios a sus afiliados, así como la función de seguimiento de operaciones y presentaron a la autoridad los informes correspondientes.

Evolución previsible y nuevos nichos de negocios

Tomando como base el desenvolvimiento histórico de los Fondos de Aseguramiento, el sentir y opiniones de sus representantes, experiencias de otros modelos y países, y la visión propia, se han dejado plasmadas algunas propuestas sobre acciones estratégicas subsiguientes que orienten la evolución futura del Programa de Fondos de Aseguramiento, y el aprovechamiento de nuevas áreas de oportunidad.

Una muy rápida y sintética descripción de tales propuestas es la siguiente: Fondos de Reaseguro, planteándose su creación como agrupaciones de Fondos para consolidación de riesgos, su cesión a una instancia superior (Fondo de Reaseguro o Fondo de Fondos) y su retrocesión al mercado nacional e internacional; Seguros Conexos a la Actividad Agropecuaria, Patrimonial y Rural, como parte de las nuevas coberturas en equipamiento, agroindustrias, transporte y otras relacionadas con los bienes patrimoniales de los socios; Seguros de Vida Rural, como la oportunidad de los Fondos de prestar un servicio social a sus comunidades a la vez que aprovechan su propia infraestructura y hacen más eficiente sus gastos; Sistema Nacional de Información de Fondos, indispensable para la consolidación de riesgos antes mencionada, negociaciones de reaseguro, diseño técnico de nuevas coberturas, entre otros aspectos; Seguros al Ingreso Agropecuario, que permita ofrecer coberturas que integren la protección tanto de los riesgos provenientes de la naturaleza como los riesgos de mercado; Seguros Catastróficos, participando los Fondos en los programas ya establecidos por el gobierno federal con la participación de las entidades federativas; Promoción de Fondos y Diseño de Coberturas en la región sur del país, con lo cual se atendería la región de menor cobertura de seguro agrícola comercial del país. En una visión de mediano plazo, la implementación de estas acciones estratégicas configuraría la aportación de los Fondos de Aseguramiento al desarrollo futuro del seguro agropecuario de México.

Valoración para un esquema de Fondos en otros países

Partiendo de los antecedentes y características de los Fondos de Aseguramiento de México y revisando equivalencias en experiencias organizativas de los productores agropecuarios de otros países de América Latina, se ha concluido positivamente sobre el gran potencial que existe para replicar el caso mexicano en Latinoamérica. Para poner en marcha el mutualismo agrícola en esos países tanto el gobierno, como las aseguradoras y por supuesto las organizaciones de productores, tienen que trabajar coordinadamente en las políticas, regulaciones, y diseños de esquemas de administración de riesgos adecuados a sus circunstancias particulares, para lo cual también se han dejado propuestas algunas líneas de acción.

Para el impulso del mutualismo agrícola en Latinoamérica se hace necesario el trabajo coordinado del gobierno, aseguradoras y organizaciones de productores en cada uno de los países.

Mensaje final

Que el estudio y divulgación de la experiencia de los Fondos de Aseguramiento sirva como aliciente a los productores mexicanos para impulsar nuevos adelantos en el cooperativismo y mutualismo, en el marco de una economía de mercado abierta y competida, y con espacios de colaboración con todo tipo de empresas y sectores; sirva también para que los productores, aseguradoras y gobiernos de otros países de América Latina tengan un nuevo referente sobre alternativas incluyentes y novedosas para el impulso que requieren los seguros agropecuarios y rurales en nuestros países.

FUNDACIÓN MAPFRE ha respaldado en 2008 la realización de un estudio específico cuyo objetivo ha sido profundizar sobre el tema. En este artículo se presenta un breve resumen conteniendo aspectos relevantes de dicho trabajo.